Wanneer men spreekt over de overname van een vennootschap, gaat het in de meeste gevallen over de overdracht van de aandelen door de aandeelhouders (zgn. share deal). De aandelen omvatten het geheel van de vennootschap, dus zowel het actief zoals de gebouwen en de machines, als het passief zoals de bankleningen en fiscale schulden. Blijken vorderingen die dateren van voor de overname oninbaar, dan kan de overnemer zich in beginsel niet meer richten tot de overlater. Hetzelfde geldt wanneer de fiscus komt aankloppen voor feiten die zich onder het beheer van de overlater voordeden.

Hoewel in de reps & warranties van de SPA (Share Purchase Agreement) nogal wat van deze risico’s kunnen worden ondervangen, wordt, maar ook om andere redenen, wel eens gekozen voor een asset deal. In dat geval worden 'slechts' enkele activa of het handelsfonds overgedragen, en blijven alle rechten en verplichtingen die niet expliciet worden opgenomen in de overdragende vennootschap zitten. Een uitzondering hierop vormen de fiscale of sociale zekerheidsschulden, waarvoor bij de verschillende instanties certificaten kunnen worden aangevraagd (maar waarop in dit artikel niet verder wordt ingegaan).

Beide overdrachten vergen een heel verschillende aanpak.

Impact op de waardering

In eerste instantie gebeurt de waardering anders: activa worden overgedragen aan hun werkelijke waarde (marktwaarde), veelal vermeerderd met het rendement die men op die activa kan halen. Aandelen worden in de meeste gevallen gewaardeerd op basis van de rentabiliteit zonder dat de activa die dit rendement tot stand brengen daar nogmaals bovenop worden geteld (lees meer).

Impact op het personeel, cliënteel en leveranciers

Bij een share deal neemt de overnemer alle rechten en verplichtingen over. Hij/zij neemt de arbeidsovereenkomsten met het personeel zonder meer mee over. Hij treedt evenzeer in de plaats van de overlater voor wat betreft de contracten met klanten of leveranciers, althans voor zover deze niet intuitu personae werden aangegaan of geen clausule werd opgenomen die voorziet in dergelijke gevallen van change of control. Een goede due diligence is daarom van uitermate belang.

In het geval van een asset deal volgen enkel de werknemers die voor de overdracht van de activiteit ook verbonden waren met de overgedragen activa. Zij hebben het recht de activiteit te volgen (CAO 32bis). Klanten van hun kant mogen de bestaande overeenkomst als ontbonden beschouwen, omdat een nieuwe contractspartij de plaats neemt. In de praktijk daarentegen blijven deze overeenkomsten veelal gewoon verder lopen.

Fiscale impact

De fiscale impact is meestal doorslaggevend, of wordt minstens meegenomen in de waardebepaling van de over te dragen activa of aandelen.

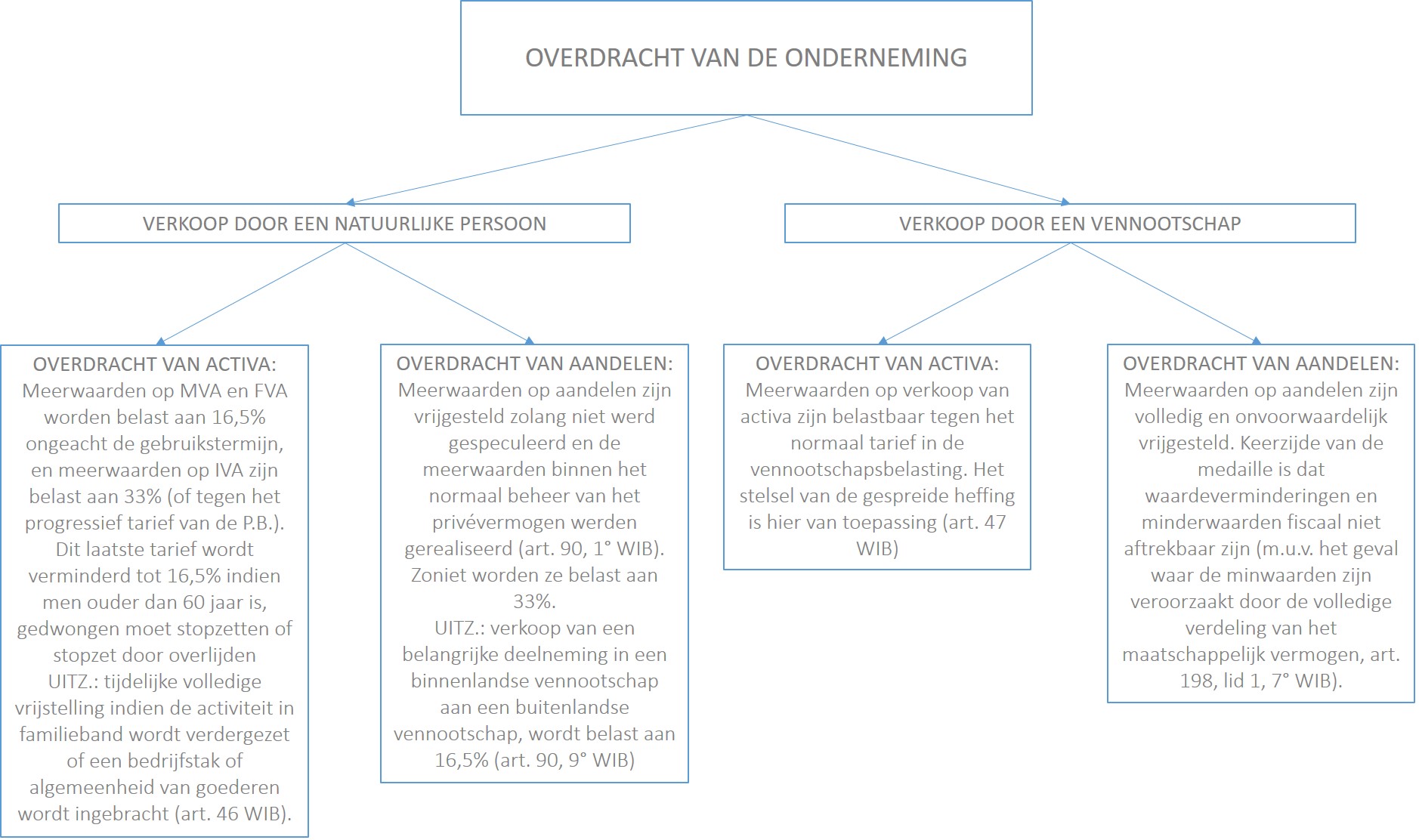

Hier dient bijkomend onderscheid te worden gemaakt tussen een verkoop door een natuurlijk persoon (personenbelasting) en een vennootschap (vennootschapsbelasting).

Uit het onderstaand schematisch overzicht kan worden afgeleid dat:

verkopers meestal kiezen voor een share deal, omdat de meerwaarden op hun aandelen (althans nu nog) onbelast zijn. Voor de koper daarentegen is de asset deal interessanter omdat de aankoopprijs voor hem dan afschrijfbaar is;

een activa-transactie is niet aangewezen wanneer de waarde van het onroerend erg hoog, omdat dan registratierechten verschuldigd zullen zijn. Dat is niet het geval wanneer het onroerend deel uitmaakt van een aandelentransactie, al moet hier de nodige voorzichtigheid aan de dag worden gelegd:

Naast de verschillen op het vlak van de directe belastingen, wordt de overdracht van aandelen op vlak van indirecte belastingen ook anders behandeld dan een overdracht van activa:

In beginsel is op een aandelenoverdracht geen BTW verschuldigd, en evenmin registratierechten (al moet bij de akte van de inbreng wel een vast recht van 0,5% betaald worden), maar;

Elk bestanddeel van het actief is onderhevig aan een eigen tarief in de BTW en de registratierechten (bv. 10% op overdacht van onroerende goederen gelegen in Vlaanderen). De inbreng van een algemeenheid van goederen of bedrijfstak vormt hierop de uitzondering: er is geen BTW verschuldigd indien de BTW-plichtige inbrenggenieter de activiteit voorzet, en het registratierecht is een vast tarief van 0,5%.

Tenslotte dient vermeld dat overgedragen verliezen slechts aftrekbaar zijn in de vennootschapsbelasting wanneer er een wijziging van de controle van de verlieslatende vennootschap plaatsvindt die beantwoordt aan rechtmatige financiële of economische behoeften (art. 207, lid 3 WIB). Aan die financiële of economische behoeften is in beginsel voldaan wanneer de activiteiten van de vennootschap worden verdergezet, er (minstens gedeeltelijk) behoud is van de tewerkstelling en de onderneming zich in moeilijkheden bevindt.