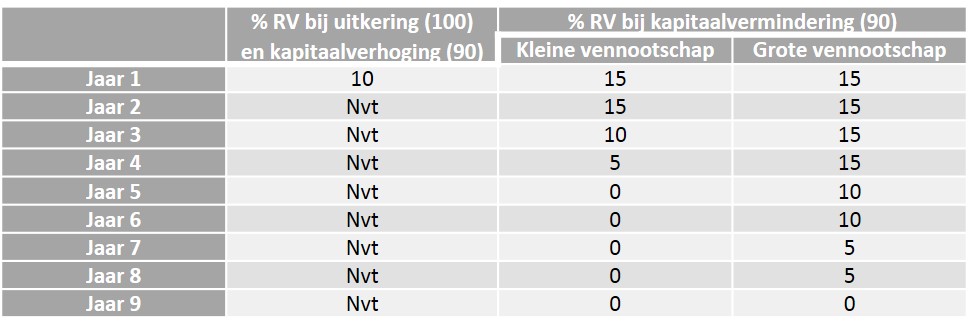

Per 1 oktober 2014 wijzigde de vorige regering de fiscale spelregels voor liquidatie-uitkeringen grondig: niet langer wordt een tarief van 10% gehanteerd, maar 25% is sindsdien regel. Wel konden KMO’s tot voor die datum hun belaste reserves omzetten in kapitaal, en dat door uitkering van een dividend aan 10% roerende voorheffing gevolgd door een onmiddelijke opname van het dividend in het kapitaal (‘interne liquidatie’). De terugbetaling van het kapitaal kan dan belastingsvrij gebeuren indien en in de mate dat het nog minimum 4 jaar (of 8 jaar voor grote ondernemingen) in de vennootschap blijft. Wordt voordien al een kapitaalvermindering doorgevoerd, dan dient nog een extra 5-15% te worden betaald afhankelijk van de wanneer die uitkering geschiedt. Bijgevolg zal in geval van dergelijke vroegtijdige uitkering toch mogelijks 25% roerende voorheffing betaald worden.

De roerende voorheffing op de bijzondere liquidatiereserve (10%) moet ten laatste op 30 november 2016 betaald zijn. Bijgevolg heeft men nog tot bij de afsluiting van boekjaar 2016 tijd om deze boeking door te voeren. Het kan ook eerder - dus dit boekjaar - met als voordeel dat ook de 4- of 8-jarige termijn een jaar vroeger verstrijkt. Noteer dat het eigen vermogen ook mee daalt, en dat het recht op notionele interestaftrek daardoor op een lagere basis zal worden berekend. In de meeste gevallen is dit verschil evenwel niet doorslaggevend.

Naast deze algemene regel werd bovendien een uitzondering voorzien voor KMO’s. Een dividend of liquidatiebonus kan tegen 15% roerende voorheffing geschieden als:

De nieuwe regering past in haar regeerakkoord het bovenstaande voor wat betreft KMO’s opnieuw aan: vanaf aanslagjaar 2016 zou dan 15% roerende voorheffing verschuldigd zijn bij dividendenuitkeringen en 10% bij uitkering van een liquidatie-bonus. Dit laatste althans voor zover een boeking op een bijzondere passiefrekening “liquidatiereserve” werd gedaan, op welk ogenblik reeds 10% roerende voorheffing dient betaald. Gebeurt een uitkering voor de ontbinding, dan dient daarbovenop:

Wanneer de liquidatie-boni bij ontbinding worden uitgekeerd, is uiteraard geen additionele roerende voorheffing meer verschuldigd.

Deze regels zijn door de huidige regering permanent gemaakt, en de Commissie voor Boekhoudkundige Normen (CBN) sprak zich op 13 mei 2015 uit over de manier waarop die belasting dient geboekt te worden: het is geen belasting op winst, dus dient ze momenteel geboekt op subrekening 6702 'geraamde belastingen'. Op termijn zou het schema van de jaarrekening wel moeten aangepast worden.