De overname van het familiebedrijf door de kinderen is geen kortstondige gebeurtenis maar een proces die goed en tijdig dient te worden voorbereid. Ook opvolging nadien is noodzakelijk. We onderzoeken hier de vraag hoe de overdracht van de aandelen kan worden georganiseerd zonder dat de ouders-overlaters ook de controle over het familiebedrijf onmiddellijk moeten overdragen.

Vaak wil de overlater immers nog enige tijd meewerken en tijdens die periode ook de touwtjes in handen houden. Enerzijds wenst men het economisch eigendom (waarde van de aandelen en het recht op dividend) reeds over te dragen aan de kinderen, maar anderzijds wil men het juridisch eigendom (die het stemrecht en dus de controle vertegenwoordigd) nog even in handen houden. Deze twee rechten kunnen van elkaar worden losgekoppeld door middel van een Nederlandse Stichting Administratiekantoor (infra, 1.) of een Belgische Private Stichting (infra, 2.). Een andere manier om controle over de geschonken goederen te behouden, is de Burgerlijke Maatschap (infra, 3.).

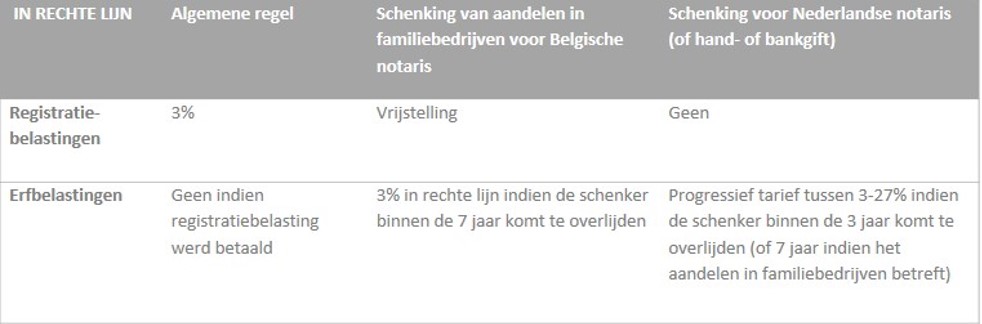

We gaan verder uit van de hypothese dat de ouders het familiebedrijf wensen over te laten aan de kinderen, actief of niet in de onderneming. De gehanteerde tarieven zijn dus deze van toepassing op de schenking of successie in rechte lijn. Ter herinnering, de registratie- en erfbelasting van toepassing op roerende goederen zoals aandelen ziet er als volgt uit:

1. NEDERLANDSE STICHTING ADMINISTRATIEKANTOOR ('STAK' OF 'SAK')

Een administratiekantoor is een rechtspersoon waaraan het juridisch eigendom van (meestal roerende) goederen wordt overgedragen. In ruil daarvoor zal het administratiekantoor certificaten uitgeven. De term ‘administratiekantoor’ slaat op de functie die ze heeft, niet op een rechtsvorm. Een administratiekantoor kan elke juridische vorm aannemen. De wet van 15 juli 1998 betreffende de certificatie van effecten uitgegeven door handelsvennootschappen vereist enkel dat de emittent van de certificaten, i.c. het administratiekantoor, een rechtspersoon is. Veelal wordt een Nederlandse Stichting gebruikt omdat (o.a.) de aandelen van alle soorten vennootschapsvormen en andere vermogensbestanddelen door de Nederlandse Stichting kunnen worden gecertificeerd. Ook dienen er slechts 2 bestuurders te zijn, en zijn geen andere organen vereist. De mogelijkheid een Raad van Toezicht in te richten, geeft tenslotte de flexibiliteit die vaak geboden is (infra, 1.2.).

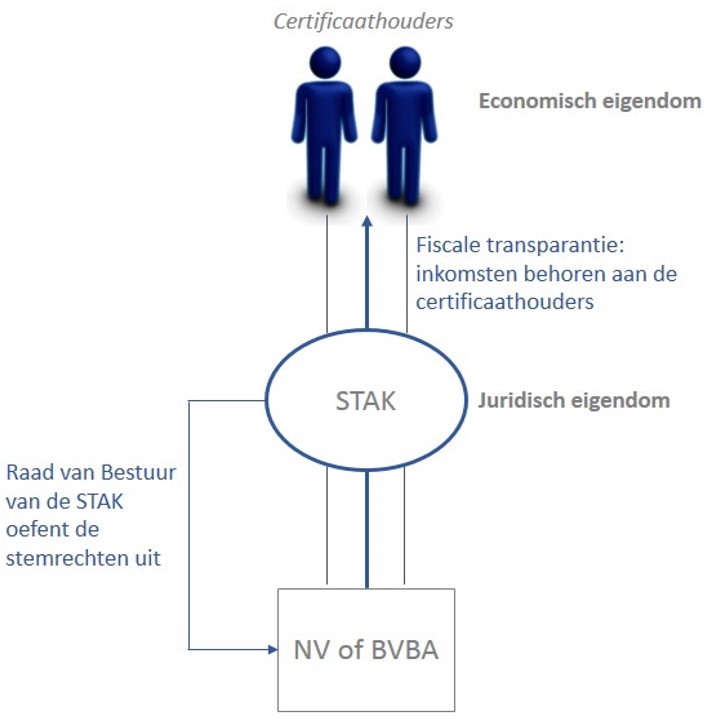

Aldus kunnen de aandelen in de familie- en/of patrimoniumonderneming, alsook andere vermogensbestanddelen zoals bijvoorbeeld obligatieleningen, worden ingebracht in de Nederlandse Stichting Administratiekantoor (hierna “STAK”). De inbrenger zal certificaten ontvangen die de economische waarde van de ingebrachte goederen vertegenwoordigen. Het juridisch eigendom ligt bij de STAK. Het is mogelijk verschillende soorten certificaten uit te geven die elk een bestanddeel van het ingebracht vermogen belichamen (A-certificaten voor de aandelen in het familiebedrijf, B-certificaten voor de aandelen in de patrimoniumvennootschap, C-certificaten voor de obligatielening,...).

De STAK is voor fiscale doeleinden transparant, althans voor zover de door haar ontvangen inkomsten onmiddellijk worden doorgestort aan de certificaathouders, en deze inkomsten rechtstreeks en onmiddellijk belast worden in hoofde van de certificaathouders. Er is dus geen vennootschapsbelasting verschuldigd in hoofde van de STAK, maar er zal wel personenbelasting moeten worden betaald op de inkomsten die onmiddellijk doorvloeien naar het privé-vermogen van de certificaathouders (bv. dividenden uit de onderliggende ondernemingen).

1.1. Splitsing van het eigendom

Door de certificering wordt het economisch en juridisch eigendom van de verschillende ingebrachte vermogensbestanddelen gesplitst:

1.2. Bestuur van de STAK

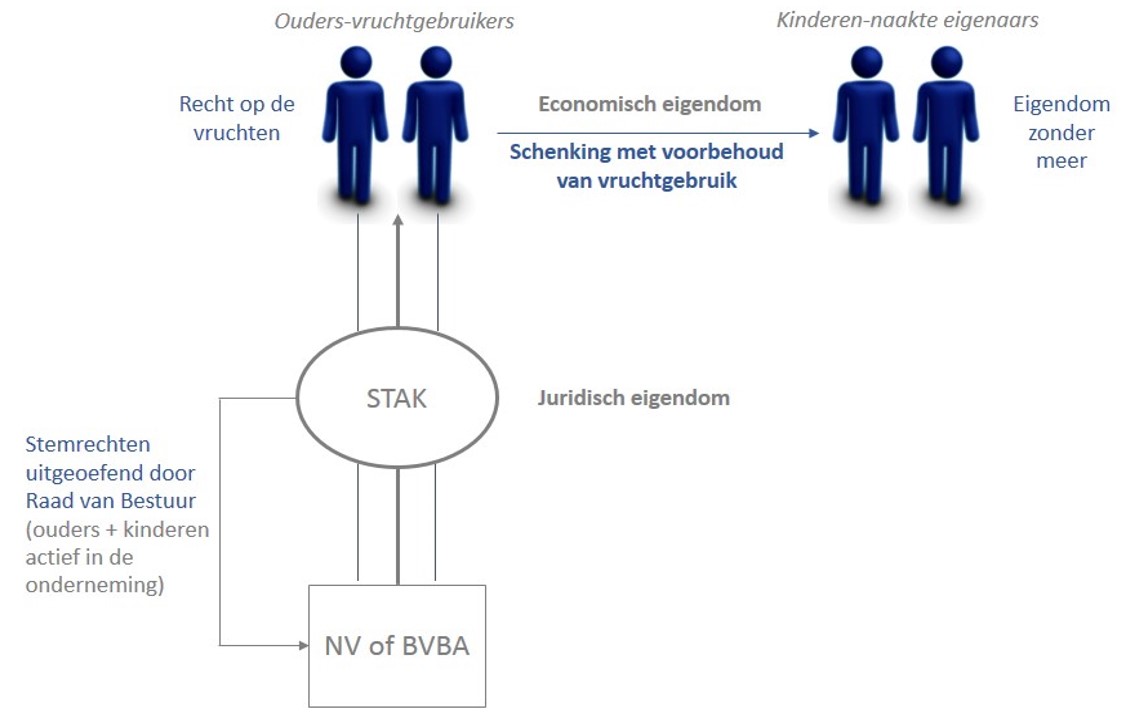

De Raad van Bestuur van de STAK ageert zoals elk bestuursorgaan: ze zal beslissen over het opstromen van het vermogen en de opbrengsten, en het beleid van de STAK voeren. In het kader van de overdracht van het familiebedrijf zal ze in de meeste gevallen zijn samengesteld uit de ouders en de kinderen actief in de onderneming, waarbij een doorslaggevende stem voor de voorzitter van de Raad van Bestuur (veelal de ouder-schenker) kan worden voorbehouden. Het is eveneens mogelijk de kinderen pas als bestuurder van de STAK te benoemen bij overlijden van de ouder-schenker.

Bovendien kan een Raad van Toezicht worden toegevoegd, dat controle zal uitoefenen op de Raad van Bestuur en eveneens voor een uitweg kan zorgen in gevallen van patstelling (bv. staking van stemmen). Kinderen niet actief in de onderneming kunnen eventueel hierin zetelen om zo toch inzage te krijgen of enige controle uit te oefenen op het ingebracht vermogen. Teneinde de ondernemingen te beschermen tegen nadelige beslissingen genomen door de Raad van Bestuur van de STAK na overlijden van de schenker, kunnen de bevoegheden van de Raad van Toezicht worden gemoduleerd. Het toevoegen van externe experts aan die Raad van Toezicht kan in dit opzicht eveneens van belang zijn.

Doorgaans wordt voorzien in strikt geregelde meerderheidsregels binnen zowel de Raad van Bestuur als de Raad van Toezicht, alsmede in voordrachtsregels voor wat betreft de samenstelling van de Raden van Bestuur van de onderliggende vennootschappen en hun beleid. Men kan in de statuten van de STAK eveneens een verbod tot vervreemding van certificaten, een uitgebreide ketting van voorkooprechten voor bestaande certificaathouders en (sterk) beperkte omruilbaarheid van certificaten voor de onderliggende activa opnemen.1

Het bovenstaande betekent in concreto dat het dagelijks bestuur van de onderliggende vennootschappen nog steeds wordt geregeld door de Raden van Bestuur van deze vennootschappen. De ouder(s) kan daarin zijn mandaat behouden en zo aldus het beleid over de (familie)onderneming bepalen. De Raad van Bestuur van de STAK zal daarentegen, als vertegenwoordiger op de aandeelhoudersvergadering van de onderliggende vennootschappen, verantwoordelijk zijn voor de belangrijke beslissingen betreffende het familiebedrijf.

1.3. Schenking van de certificaten

Zoals hierboven vermeld, vertegenwoordigen de certificaten die door de STAK zijn uitgegeven het economische eigendom. De STAK is juridische eigenaar. Door die splitsing wordt het mogelijk reeds de economische waarde van het (ingebrachte) vermogen aan de kinderen te schenken, zonder de controle over die goederen te verliezen. Men blijft immers bestuurder van de STAK. Deze schenking kan eveneens met voorbehoud van vruchtgebruik gebeuren. De ouder behoudt dan, als vruchtgebruiker, het recht op dividend. De algemene regels met betrekking tot schenking van roerende goederen zijn van toepassing op de schenking van deze vermogensbestanddelen, ongeacht het feit dat ze werden gecertificeerd:

Andere bijzondere clausules die kunnen worden toegevoegd aan de schenkingsakte zijn bijvoorbeeld:

Bij de schenking van de certificaten dient wel rekening te worden gehouden met het wettelijk erfrecht en meer bepaald de reserve die aan elk kind toebehoort. Indien er twee kinderen zijn, dienen zij elk minstens 1/3 uit de nalatenschap te ontvangen. Om dit aandeel te berekenen wordt ook rekening gehouden met de schenkingen die tijdens het leven zijn gedaan. In de hypothese dat de overlater inderdaad twee kinderen heeft, kan dus maximaal 2/3 aan één kind worden geschonken. Is dit meer, dan kan het ander kind dit aandeel laten inkorten. Bij de schenking van verschillende (gecertificeerde) aandelen is het dus belang te weten wanneer de waarde wordt bepaald, omdat de waarde van de aandelen van patrimoniumvennootschap A (certifieerd en geschonken aan kind 1 die niet actief is in de onderneming) mogelijks kan zijn gestegen terwijl deze van vennootschap B (certifieerd en geschonken aan kind 2 die actief is in vennootschap B) kan zijn gedaald tussen de datum van de schenking en de dag van overlijden van de schenker. De waarde op de dag van het overlijden zal immers bekeken worden om te oordelen of elk kind minstens de wettelijke reserve kreeg. In dit geval bestaat dus het risico van inkorting. Deze problematiek kan op tweeërlei manieren worden opgevangen:

1.4. Stichtersverklaring

Indien gewenst kan de oprichter van de STAK bovendien richtlijnen meegeven waaraan de kinderen (al dan niet) gebonden zijn. Deze verklaring kan bijvoorbeeld bepalen hoe de Raad van Bestuur met de belangen van een kind die niet actief is in de onderneming, dient om te gaan, en op welke wijze de strategische belangen van de groep dienen te worden opgevolgd.

1.5. Decertificatie

Hoewel de certificatie van de aandelen en obligatieleningen geen impact heeft op de eventueel te betalen registratie- en erfbelastingen, kunnen deze wel gedecertifieerd worden. Dit kan interessant zijn voor de aandelen van bijvoorbeeld patrimoniumvennootschappen (waarin bijvoorbeeld de gezinswoning zit). Bij overlijden van de overlater kunnen dergelijk aandelen zelfs automatisch gedecertifieerd worden. Dit kan worden voorzien in de administratievoorwaarden van de STAK en laat toe kinderen die niet in de bedrijfsactiviteiten zijn betrokken (en dus mogelijks niet als bestuurder in de STAK zetelen) eveneens controle te laten uitoefenen over niet-bedrijfsgerelateerde aspecten van het vermogen. Een andere optie is om deze kinderen een uitgebreide bevoegdheid in de Raad van Toezicht toe te kennen, en zo de beslissingsbevoegdheid van de wel actieve kinderen wat betreft deze vennootschappen te beperken (supra). De Raad van Bestuur van de STAK behoudt dan (bijvoorbeeld) wel maximale bevoegdheid terzake de vennootschap(pen) die de bedrijfsactiviteiten bevatten.

1.6. Conclusie

De toevoeging van een STAK aan de structuur zorgt voor een extra controlevehikel:

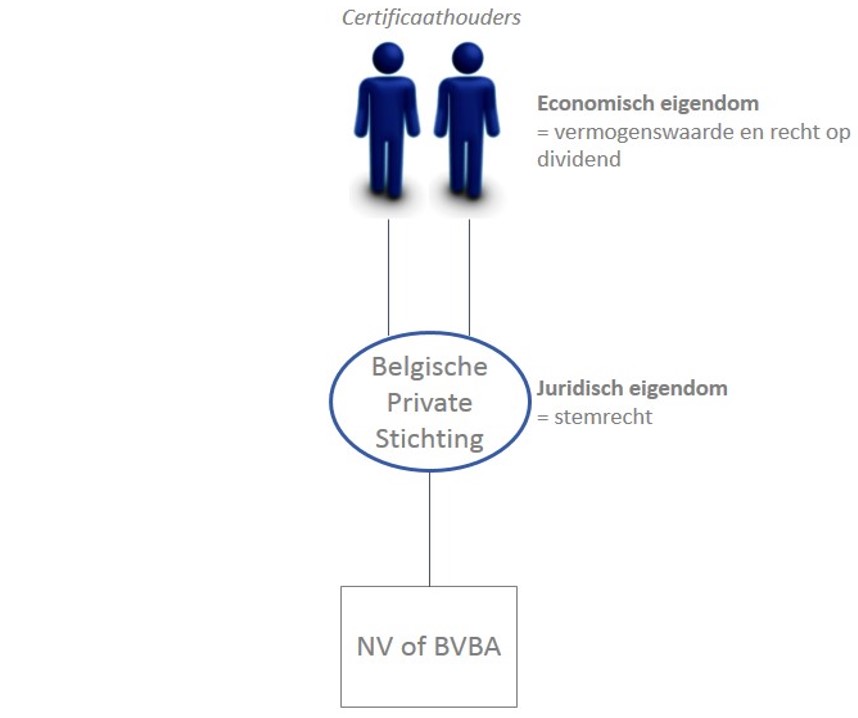

2. BELGISCHE PRIVATE STICHTING

Sinds 2012 kunnen aandelen ook via een Belgische Private Stichting gecertifieerd worden. De oprichting van de stichting gebeurt door één of meer natuurlijke personen of rechtspersonen die de wens hebben een bepaald vermogen te bestemmen voor de verwezenlijking van een specifiek belangeloos doel. Er mag dus geen materieel voordeel uit voortvloeien. De Belgische Private Stichting zorgt er eveneens voor dat het economisch en juridisch eigendom van elkaar worden afgesplitst:

De Belgische wetgever poogde aldus het succes van de STAK te evenaren maar er zijn enkele doorslaggevende verschillen die deze Belgische Private Stichting niet erg aantrekkelijk maken:

Het dient te worden vermeld dat de Belgische Private Stichting niet eenzijdig herroepbaar is. Wanneer de ouders aldus de certificaten aan de kinderen hebben geschonken, dan kunnen zij deze niet in aandelen omzetten. Voorheen konden zij dit wel, en werd de stichting dus eenzijdig ontbonden waardoor de ouders-schenkers controle verloren over het onderliggende familiebedrijf.

3. BURGERLIJKE MAATSCHAP (BM)

3.1. Werking

De maatschap is een vennootschap met een burgerlijk doel die geen rechtspersoonlijkheid bezit (art. 46 W.Venn.). De Burgelijke Maatschap is in essentie een vorm van vennootschapsrechtelijke onverdeeldheid (die dus minstens twee oprichters vereist3) en waarbij het beheer en de controle over het ingebrachte vermogen door de zaakvoerder(s) wordt uitgeoefend. De BM kan bij onderhandse akte worden opgericht, mag maar moet niet worden geregistreerd, vereist geen publicatie in het Belgisch Staatsblad en evenmin de neerlegging van een jaarrekening. De BM biedt dus anonimiteit.

De BM is een contract tussen de deelgenoten, en bijgevolg bestaat grote vrijheid bij de redactie ervan. Men dient enkel de regels van openbare orde en dwingend recht indachtig te blijven. In het kader van successie zijn dit bijvoorbeeld principes als de onherroepbaarheid van de schenking (art. 894 B.W.), de regels omtrent het wettelijk voorbehouden erfdeel, verbod op het leeuwenbeding (art. 32 W.Venn.),... Het is evenmin mogelijk een partij voor onbepaalde tijd te verbinden zonder dat deze het contract kan beëindigen. De deelgenoten kunnen dus in beginsel ten allen tijde de BM ontbinden. In de praktijk zal ze daarom meestal voor een bepaald aantal jaren worden aangegaan, of vervallen bij het overlijden van de langstlevende ouder.4

De BM is een handig vehikel in het kader van successie net omdat men niet bij de notaris dient langs te gaan. Want, wenst men roerende goederen te schenken zonder de controle te verliezen, dan is in beginsel een notariële schenking vereist. Bij gewone handgift kan men immers geen vruchtgebruik voorbehouden. En, een notariële schenking betekent 3% registratiebelasting.

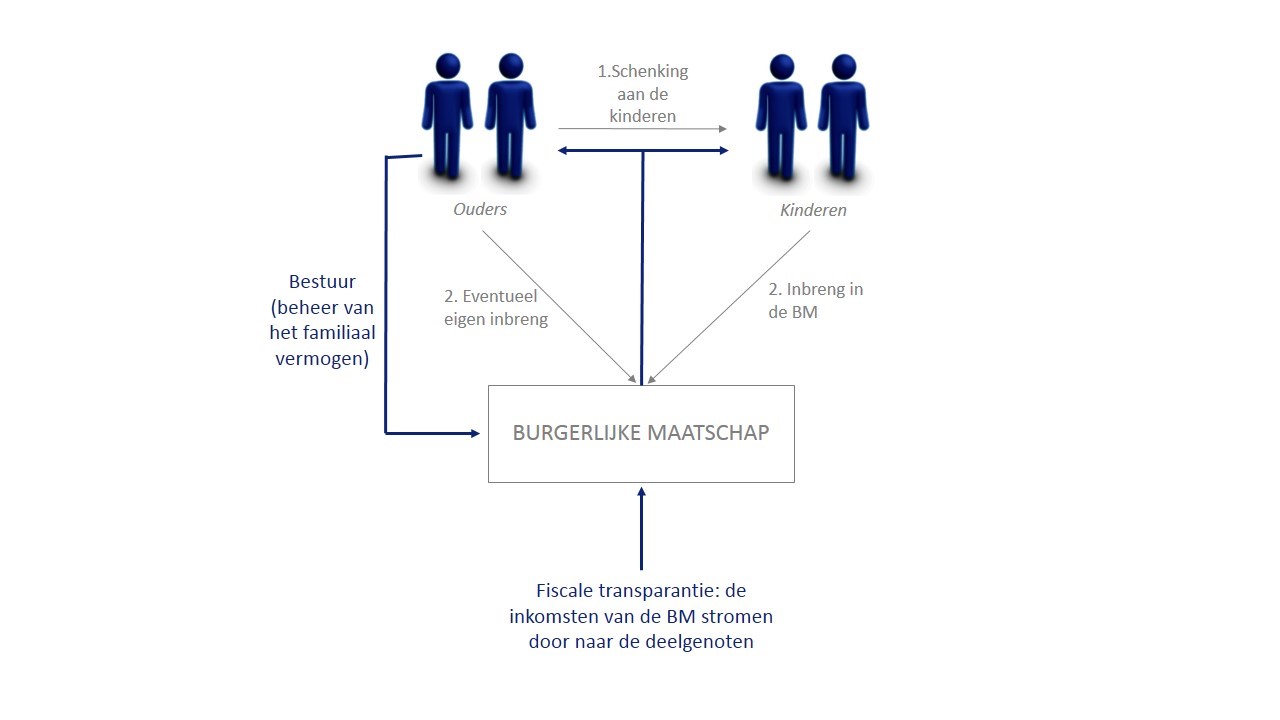

Bijvoorbeeld: de ouders schenken aan hun kinderen een som geld (handgift), waarbij die laatsten de belofte maken het geld in een BM in te brengen. De ouders worden als statutair zaakvoerder(s) benoemd, en zijn dus enkel afzetbaar indien alle deelgenoten hiermee akkoord zijn. De deelgenoten zijn alle kinderen samen, of de kinderen en de ouders indien deze laatste ook geld inbrengen in de BM. De zaakvoerder(s) beheert het geld als een goed huisvader, en blijft levenslange beheerder van het vermogen van de maatschap.

Noteer dat de deelbewijzen van de BM eveneens kunnen worden certificeerd bij de STAK in ruil voor certificaten (die tevens kunnen worden geschonken). De bedoeling hiervan is het vermogen samen te houden en te vermijden dat het zou vermengd worden met andere bestanddelen binnen de STAK.

3.2. Fiscale transparantie

Ook de BM is fiscaal transparant. De inkomsten van de BM worden onmiddellijk toegerekend aan haar vennoten, en de kwalificatie van de inkomsten (dividenden, interesten en meerwaarden) blijft behouden. Dit evenwel onder volgende voorwaarden:

Dit wil zeggen dat er geen vennootschapsbelasting verschuldigd is op het niveau van de BM, maar wel personenbelasting zal moeten worden betaald op de inkomsten die onmiddellijk doorvloeien naar het privé-vermogen van houders van de deelbewijzen.

Werden goederen in de BM ingebracht en bijgevolg de deelbewijzen gecertificeerd in een STAK dan zal, ook de fiscale transparantie van de STAK indachtig, de bank bevrijdende roerende voorheffing inhouden op de inkomsten op bijvoorbeeld obligatieleningen die werden ingebracht in die BM. De certificaathouders van de STAK hebben dan geen aangifteplicht van deze inkomsten.

3.3. Schematisch overzicht

1 De controle via de STAK is dus sterker dan het voorbehoud van vruchtgebruik bij een rechtstreekse schenking van de aandelen.

2 Dit zal wel het geval zijn indien de ouder eerst komt te overlijden aangezien dan al eenmaal een overdracht met betaling van erfbelastingen plaatsvindt. Bij later overlijden van het kind tengevolge waarvan het “fideïcommis de residuo” uitwerking heeft, zijn opnieuw erfbelastingen verschuldigd indien en in de mate dat de schenking van de certificaten voor de Nederlandse notaris gebeurde.

3 Is dit een gehuwd koppel, dan moeten zij onder het stelsel van scheiding van goederen zijn getrouwd om eenhoofdigheid (en ontbinding van rechtswege) te vermijden.

4 De BM neemt in beginsel ook een einde bij het overlijden of onbekwaam worden van een deelgenoot. Daarom kan best een voortzettings- of verblijvingsbeding worden opgenomen. In het eerste geval zal, zoals de term doet vermoeden, de BM worden voortgezet met de rechtsverkrijgenden van de overleden deelgenoot. In het tweede geval zal dit worden gedaan door de deelgenoten, en zullen de rechtsverkrijgenden dus worden uitgekocht.